Chile: La Banca usurera de cada día. La verdad sobre la industria del crédito y la deuda

| Chile: La Banca usurera de cada día. La verdad sobre la industria del crédito y la deuda |  |  |

| Domingo, 15 de Agosto de 2010 21:55 |

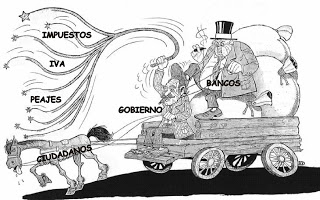

Andrés Figueroa Cornejo para Insurrectasypunto Mientras el sistema financiero, controlado en casi un 70 % por tres instituciones, obtuvo ganancias de un 57 % el primer semestre de 2010 respecto del mismo lapso del año anterior, los chilenos han aumentado sus salarios en apenas un 0,3 % mensual y son presa del sobreendeudamiento y la mala vida. La noticia pasó inadvertida, pese a la ferocidad de su contenido. Las utilidades de la banca que opera en Chile el primer semestre del año en curso aumentaron un 57 % respecto del mismo período del año anterior. Es decir, la industria del crédito y la deuda obtuvo 1.554 millones de dólares la primera parte del año. Sólo en junio, las ganancias se encumbraron un 12, 6 % en relación a mayo. Según la Superintendencia de Bancos e Instituciones Financieras (SBIF), el incremento astronómico se debió a la disminución en el gasto en provisiones por riesgo de crédito (15,59%), un aumento en otros ingresos operacionales netos (86,64%), un mayor resultado de operaciones financieras (16,79%) acompañado además, de un aumento de las comisiones netas (2,25%). El diferencial entre la tasa de interés que los bancos pagan por los depósitos y lo que cobran por los créditos es de 5,77 puntos promedio en el país (spread), mientras que en el Reino Unido es de 0,33 puntos. Al respecto, Chile lidera con Brasil el spread a escala latinoamericana. Asimismo, sólo tres bancos concentran casi el 70 % del mercado (Santander, De Chile, De Crédito e Inversiones). Para el caso, el incremento de los créditos bancarios se explica no tanto por la baja en el riesgo y la supuesta recuperación económica y de confianza de los usuarios, sino por el alto precio de los préstamos (operaciones + spread + intereses). Y la superior demanda crediticia significa que, simplemente, los sueldos no alcanzan por sí solos para pagar el costo de la vida. Es decir, las deudas no alcanzan para pagar las deudas. Para el prestigioso economista y académico, Claudio Lara, “Desde el 2000 ocurre lo mismo. En este caso el argumento que emplea la banca para justificar sus ganancias, es que han disminuido las provisiones que tiene debido al menor riesgo que se ha estado estableciendo, y a un aumento de la tasa de interés. Esto permitiría un mayor diferencial entre las colocaciones y las provisiones (spread)”, y recuerda que “el ex ministro de Hacienda de la Concertación , Nicolás Eyzaguirre (que se ganó bien su puesto en el Fondo Monetario Internacional), ya hablaba del escándalo del spread. Pero lo que ocurre, al igual que con las bencinas, es que cuando hay un aumento de las tasas de interés sube el precio para los usuarios inmediatamente, pero cuando hay una baja se demoran hasta un año en trasladar la disminución a la gente “. Lara enfatiza que el gobierno propone como gran novedad que los bancos deben ser transparentes en términos de hacer saber a los clientes las tasas de interés y la comisión que cobran, “pero hace años ya hubo una resolución de la Corte Suprema al respecto y nunca se ha aplicado. En muchos casos lo que los bancos cobran en comisiones es mucho mayor que las tasas de interés. Aquí está la causa central que permite los cobros abusivos que sólo existen en Chile por todo tipo de servicios que entrega la banca”. La comisión o gastos operacionales es lo que el banco cobra por el uso de cualquier instrumento financiero, como el cajero, la tarjeta, los cheques, la línea de crédito. Por eso la banca tiene una rentabilidad asegurada independientemente de las variaciones de las tasas de interés. Así lo confirma el dirigente bancario Luis Mesina, cuando asegura que “las grandes utilidades hoy se ilustran más por los gastos operacionales, el aumento de las comisiones y la venta de instrumentos financieros cuyo costo para los bancos es igual a cero. Es decir, cuando alguien pide un préstamo a la banca, además de pagar el diferencial, debe pagar costos adicionales, como los seguros de desempleo, de vida, de edad. Y ello, considerando que la ley de bancos dice que los créditos no pueden estar condicionados a la venta de seguros. Sin embargo, no pasa así. Esto tiene una dudosa legitimidad y legalidad” y agrega que “Nosotros denunciamos hace un tiempo que había una concertación de los bancos respecto de los precios de los instrumentos financieros. Uno de los aspectos más graves, es que las pymes –que generan la mayoría del empleo del país- compran el dinero muy caro. Y el dinero para las pymes es un bien de capital, con esos recursos realizan otras actividades económicas. Entonces les resulta difícil volverse competitivas. Este gobierno tiene un gran problema, porque si quiere competir en el mercado internacional, está liquidado”. Para el economista Patricio Guzmán S., “la encuesta de presupuestos familiares del Gran Santiago, entre 1997 y el 2007, arrojó que la participación del ingreso del 20 % más rico bajó su participación de un 53,4 % al 51,9 %. Sin embargo, ya no en el ingreso, sino que en el gasto, el 20 % más pobre pasó de gastar el 5,2 % al 8,9 %. Mientras, el 20 % más rico pasó de gastar el 53,4 % al 43,7 %. “ -¿Por qué? A su vez, Claudio Lara, señala respecto de los créditos de consumo no bancarios que “los préstamos de las casas comerciales representan una actividad perversa. Como la banca coloca niveles de exigencia sobre el promedio, entonces la gran mayoría de los chilenos, que son de menores recursos, piden en esas instituciones que no ponen grandes exigencias, .pero a costa de enormes tasas de interés. Es decir, a los más pobres se les castiga, al que más necesita se le cobra más.” Como si no bastara, Lara explica que “El sobreendeudamiento hace que gran parte del ingreso de las personas vaya a pago de deudas. Y eso se ha convertido ya en una condición estructural. Debido al bajo nivel de aumento de los salarios, y paralelamente, al aumento del costo de algunos servicios básicos (educación, salud, electricidad), el endeudamiento se impone como necesidad. El sobreendeudamiento no refleja que la gente esté económicamente mejor que antes, sino todo lo contrario. De hecho, en la actualidad bajó la demanda de créditos hipotecarios, es decir, la gente no tiene confianza en el sistema para endeudarse por un bien duradero. ¿Para qué es el endeudamiento de la gente entonces? Para pagar gastos cotidianos, servicios, alimentación”. El sobreendeudamiento en Chile se duplicó el 2000. Hoy el 60 % del ingreso promedio de las personasen va a parar a pago de deudas. Por tanto, el incremento de los créditos festinado por la banca los últimos días, sólo refleja préstamos para cancelar deudas y no dinamismo económico. La gente no pide dinero para comprar una casa. En el fondo, la privatización de los servicios públicos se ha convertido en fuente de endeudamiento. Al respecto, Lara dice que “toda deuda tiene un tope y un punto de quiebre. Y para ese momento, las provisiones bancarias no alcanzarán.” Sin embargo, para el representante de los trabajadores bancarios, Luis Mesina, “No existe ninguna regulación. Al señor Somerville se lo hemos indicado reiteradamente. Él quizás no tenga ningún problema con la banca, porque no conoce los bancos, ni ha hecho filas jamás. La situación clama regulaciones profesionales para que se garanticen los derechos mínimos de los usuarios. De lo contrario, se pone en riesgo la propia perduración de la industria financiera, porque tarde o temprano, la banca dejará de ser exitosa, la gente ya no le cree. El señor Somerville no tiene ningún tipo de autoridad para pronunciarse sobre esta materia. Los que tienen que hablar de un Sernac Financiero son los afectados, la gente, no los dueños de las instituciones. Es el mundo al revés.” En este sentido, el economista Claudio Lara aclara que “Desde un principio la banca se opuso a ello. Este es uno de los pocos países en el mundo en que no hay contrapeso entre una institución tan poderosa como la banca y los usuarios. La lógica del Sernac Financiero apuntaba a llenar ese vacío. Pero producto de las presiones de los dueños del sistema financiero, el tema se reducirá a una unidad más de Sernac que se va a especializar en el tema financiero; es decir, ya quedó sin fuerza. ¿Qué facultades podemos esperar de una unidad financiera del Sernac a la hora de defender los derechos de los usuarios?” -¿Y la Superintendencia de Bancos e Instituciones Financieras? LAS EVENTUALES SALIDAS -¿Y qué hacer? Una vía para compensar la usura financiera sería contar con un banco público, papel que debiera caberle al BancoEstado. Sin embargo, el economista Claudio Lara concluye que “El BancoEstado opera bajo la lógica privada; es un actor más del sistema. Y hablamos de un actor abusivo. Cuando el gobierno de Bachelet entregó amplia liquidez a los bancos el 2009, y después, todas las entidades gozaron de las facilidades gubernamentales para pedir prestado a causa del terremoto, el BancoEstado mantuvo sus mismas tasas de interés ante las pequeñas y medianas empresas. De hecho, aprovechó para ganar participación en el mercado. Lo único que queda estatal del BancoEstado es la red extensa a lo largo de todo el país de sus sucursales. Pero en lo demás, es igual. Sus tasas no presionan a la baja. Y entre sus trabajadores también se ha impuesto la subcontratación y la precarización. En Chile no hay un banco público.” |

0 comentarios